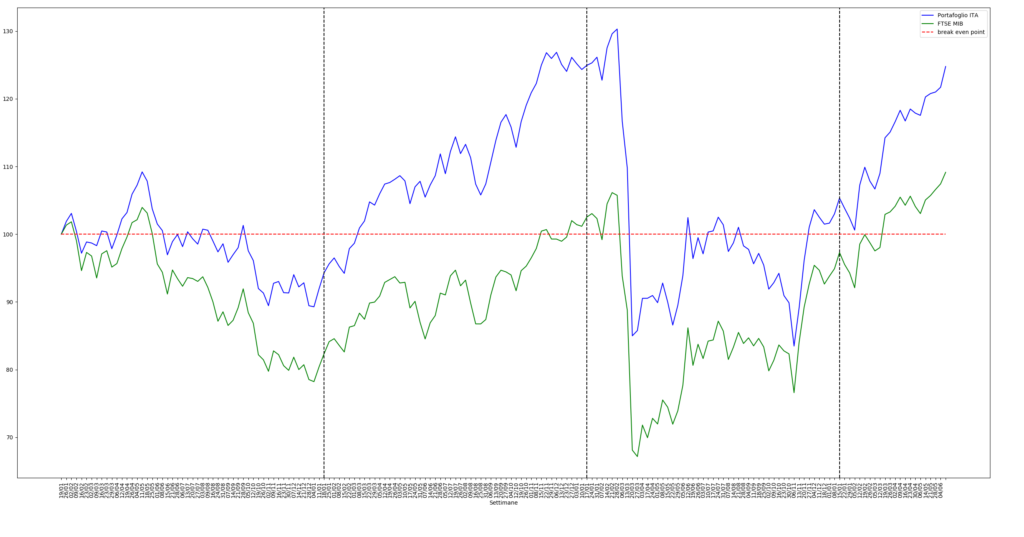

Non so voi ma periodicamente mi trovo a dover affrontare il problema di come reinvestire la liquidità generata dai certificati che vanno in autocall oppure a scadenza. La situazione del mercato non è sicuramente facile, ad esempio se si prende l’ultima settimana del dell’indice italiano si può affermare che fino al pomeriggio di venerdì le cose si stavano mettendo abbastanza male: La rottura di una resistenza su base settimanale avrebbe sicuramente scaturito una figura tecnica che avrebbe, con molta probabilità, riportato l’indice a circa 25.500 punti per poi poter anche arrivare a 24.600. Fortunatamente nella seconda parte del pomeriggio che è stata un’inversione di tendenza che ha fatto sì che quella resistenza fosse confermata.

Per ora possiamo dire quindi che il pericolo è stato scampato, ma non bisogna adagiarsi sugli allori, almeno secondo me, mai come ora è importante valutare tutti gli scenari di possibile rischio.

Il certificato che vi propongo questa settimana un po’ va proprio in questa direzione, visto che contiene delle caratteristiche di cui abbiamo parlato spesso durante gli ultimi post: Barriere lontane, premi incondizionati ed un unico sottostante. Non solo il sottostante è unico ma si tratta di un indice e non di un singolo titolo! Vediamone le caratteristiche:

Continua a leggere…